中国经济网北京11月11日讯 今日,温州聚星科技股份有限公司(证券简称:聚星科技,证券代码:920111.BJ)在北交所上市。该股开盘报28.00元,截至收盘报23.77元,涨幅280.32%,成交额8.47亿元,振幅69.44%,换手率90.95%,总市值35.50亿元。

聚星科技长期致力于电接触产品的研发、生产和销售,主要产品为电触头和电接触元件,产品主要用于生产继电器、开关、接触器和断路器等各类低压电器,广泛应用于家用电器、工业控制、汽车、智能电表、充电桩、储能设备、楼宇建筑、电动工具、配电系统等行业领域。

公司控股股东为陈静,实际控制人为陈静、陈林霞。本次发行前,陈静直接持有公司62.64%的股权,同时持有温州聚一企业管理合伙企业(有限合伙)(简称“温州聚一”)11.50%的出资并担任执行事务合伙人,其配偶陈林霞持有温州聚一4.00%的出资,二人通过温州聚一控制公司4.89%的股权。陈静与陈林霞直接和间接合计控制公司67.53%的股权,为公司实际控制人。

本次发行后,陈静直接持有公司44.61%股份,同时持有温州聚一11.50%的出资并担任执行事务合伙人,其配偶陈林霞持有温州聚一4.00%的出资,二人通过温州聚一控制公司3.48%的股权。陈静与陈林霞直接和间接合计控制公司48.09%的股权,为公司实际控制人。

聚星科技于2024年8月16日首发过会,北交所上市委员会2024年第13次审议会议的审议意见:

1.请发行人补充说明报告期内及期后应付票据结算的发生额及占各期采购金额的占比,报告期内开具的应付票据的贴现及背书情况,报告期后应付票据开具对象,模拟测算从银行借款的资金成本,结合实际贴现成本分析采用应付票据结算的必要性与合理性。请保荐机构及申报会计师补充核查针对主要供应商采购的物流单据、收货单据与采购合同数量、类型、金额是否匹配并发表明确意见。

2.请保荐机构:(1)对发行人主要客户补充走访,了解发行人产品性能表现、产品质量等情况,是否曾发生重大产品质量纠纷。(2)对发行人采购、生产过程进行穿行测试,核查包括但不限于原材料采购及其周期、接到订单后实际生产周期、接到订单至实际交货周期、主要客户重点产品实际生产领料与产品设计配方的一致性等,重点关注与申报文件的一致性及其合理性。(3)组织对存货进行全面盘点,中介机构进行监盘并做好记录。(4)补充分析同行业可比公司同类产品毛利率差异。请保荐机构对上述问题核查并发表明确意见。

审议会议提出问询的主要问题:

1.关于业绩波动及真实性。请发行人:(1)结合报告期各期银、铜的市场价格与发行人原材料采购价格差异,对比同期市场银价与公司电触头、电接触元件产品销售单价、销售成本,说明发行人原材料价格波动的合理性,报告期内发行人毛利率波动趋势与同行业可比公司毛利率波动趋势存在差异的原因,电触头、电接触元件相关产品在报告期各季度的含银量变化的原因。(2)对比分析2023年收入增长较多的前二十大客户与报告期内新开拓客户向发行人采购的情况,说明发行人2023年营业收入增长但来自大客户的收入持续下降的原因,与同行业可比公司变动趋势是否一致,针对大客户流失的应对措施,期后是否仍存在大客户收入下滑的情况。(3)结合发行人客户公牛集团、美硕科技的行业地位,发行人的议价能力,与福达合金、温州宏丰主要竞品的区别等情况,说明发行人2023年度对公牛集团、美硕科技等客户销售额下降的原因,发行人是否面临较大的竞争压力,发行人核心竞争优势的具体体现。请保荐机构及申报会计师核查并发表明确意见。

2.关于款项结算。请发行人:(1)结合向供应商应付票据详细情况、2023年末对不同银行应付票据余额、保证金金额、期末出质票据余额、抵押资产内容及余额,说明报告期内应付票据大幅增加的原因,是否存在无真实交易背景的票据融资,是否存在无法兑付的情况。(2)说明期后总资产与总负债增加的主要内容及原因,期后应付票据是否仍大幅增加,与同行业公司变动趋势是否一致。请保荐机构及申报会计师核查并就发行人销售真实性、采购真实性以及是否存在资金体外循环发表明确意见。

3.关于募投项目。请发行人:(1)结合报告期内分红金额、货币资金余额等情况,说明募集资金用于补充流动资金规模的测算依据及合理性,主要股东现金分红的用途,是否存在直接或间接流向主要客户、供应商或关联方的情况。(2)结合行业特点、市场需求、技术优劣势、竞争格局、现有产能利用、战略合作协议、在手订单、募投项目新增产能等情况,说明本次募投项目的必要性和合理性,新增产能消化的可行性,募投项目相关风险是否充分披露。请保荐机构核查并发表明确意见。

聚星科技本次发行数量为3,883.00万股(不含超额配售选择权)、4,465.45万股(全额行使超额配售选择权后),发行价格为6.25元/股。聚星科技的保荐机构(主承销商)为国投证券股份有限公司,保荐代表人为翟平平、甘强科。

本次发行超额配售选择权行使前,聚星科技募集资金总额为24,268.75万元,扣除发行费用后募集资金净额为21,036.07万元。公司募集资金净额比原计划少3,258.05万元。聚星科技2024年10月25日披露的招股书显示,公司拟募集资金24,294.12万元,用于生产线智能化技术改造项目、研发中心建设项目和补充流动资金。

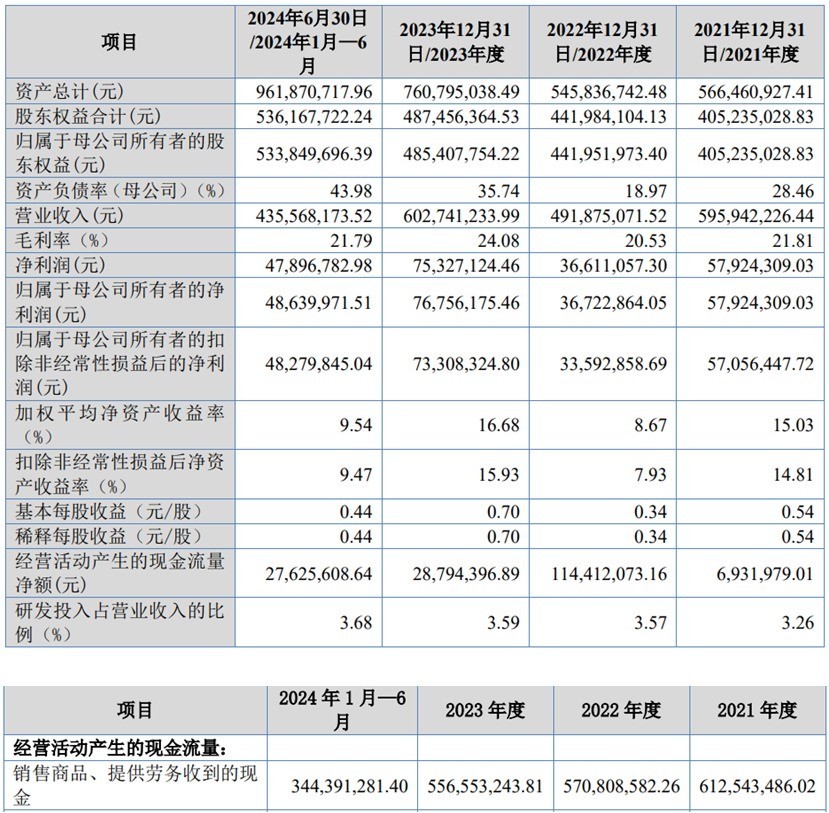

2021年至2024年1-6月,聚星科技的营业收入分别为595,942,226.44元、491,875,071.52元、602,741,233.99元和435,568,173.52元;净利润分别为57,924,309.03元、36,611,057.30元、75,327,124.46元和47,896,782.98元;归属于母公司所有者的净利润分别为57,924,309.03元、36,722,864.05元、76,756,175.46元和48,639,971.51元;归属于母公司所有者的扣非净利润分别为57,056,447.72元、33,592,858.69元、73,308,324.80元和48,279,845.04元。

上述同期,公司销售商品、提供劳务收到的现金分别为612,543,486.02元、570,808,582.26元、556,553,243.81元和344,391,281.40元,经营活动产生的现金流量净额分别为6,931,979.01元、114,412,073.16元、28,794,396.89元和27,625,608.64元。

结合目前的订单情况、经营状况以及市场环境,聚星科技预计2024年1-9月营业收入约为66,000.00万元至73,000.00万元,同比增长幅度约为57.36%至74.05%;归属于母公司所有者的净利润约为8,300.00万元至9,200.00万元,同比增长幅度约为50.09%至66.36%;归属于母公司所有者的扣非净利润约为7,400.00万元至8,200.00万元,同比增长幅度约为41.20%至56.46%。